EU・オムニバスⅠによるCSRD改正案の現況

―その(2)―

(本稿はその(1)・その(2)から構成されており、その(2)は目次の囲み内を扱っています。なお、その(1)はコラム58で公開しています)

目 次

1. 立法機関の動向

(1) 閣僚理事会案

(2) 欧州議会案

2. 改正ESRS公開草案

(1) データポイントの削減

|

(2) ダブルマテリアリティ評価プロセスの明瞭化 ① DMAにおける原則主義 ② TD法の推奨 3. VSME提言の採択 |

上智大学 名誉教授

上妻 義直

2.改定ESRS公開草案

(2) ダブルマテリアリティ評価プロセスの明瞭化

ESRS改定に先立って、EFRAG はCSRD準拠のサステナビリティ報告書を作成したステークホルダーへの意見聴取を実施して、ダブルマテリアリティ評価(DMA)が実務上の大きな事務負担になっているとの知見を得ていた(EFRAG, 2025a)。その原因はDMAに関するESRSの説明に明瞭性が欠如しているからである。

たとえば、現行ESRSには、ESRS1の適用規定にESRS指定トピック(報告すべきESGテーマ)の包括的リスト(AR16)があり、報告事項はAR16に従って個別に財務的マテリアリティとESGマテリアリティ(impact materiality)を評価・決定する仕組みになっている。

また、気候変動や水資源といったトピックには、それを細分化したサブトピックがあり、さらにはサブトピックの細目であるサブ・サブトピックまで存在する。トピック数は環境5、社会4、ガバナンス1の計10個に過ぎないが、サブトピックは全体で37個に及び、サブ・サブトピックは91個がリスト化されている。

DMAをこれらのトピック分析から始めると、トピック関連IRO(事業活動のESG的影響(I)およびESG課題の財務的リスク(R)・機会(O))の定量化まで行っても、当該トピックにマテリアリティがないとの判断に至った場合には、開示しない情報の評価プロセスに多額のコストを費やすことになり、努力と成果が見合わない。

現行ESRSのDMA実務は、AR16によるトピック(サブトピック等を含む)分析という評価プロセスが半ば目的化しており、サステナビリティ報告書に記載すべきトピック情報の効率的なマテリアリティ判定を目的とするDMAの本旨からはずれている。

この課題に対して、改定ESRSが示した解決策は、DMAにおける原則主義の強調とトップダウンアプローチ(TD法)の推奨である。

① DMAにおける原則主義

マテリアルIROに関連するマテリアルなトピック情報を報告させるのがESRSの使命である。また、DMAはその中心的な役割を果たしている。ESRSではマテリアリティが開示情報の排他的な選択基準として機能しており、その判断をDMAが担うからである。

しかし、もっとも重視すべきはサステナビリティ報告書の目的である。開示情報は当該目的を充足するものでなければならない。改定ESRSでは、サステナビリティ報告の基本原則として、公正な表示(fair presentation)枠組みを強調しており、この基本原則に立ち戻ってDMAを実施するように求めている。

公正な表示とは、財務報告における「真実・公正な概観(true and fair view)」の開示要請と同義であると考えられ、ESGマネジメントにおける真実かつ公正な企業実態開示がサステナビリティ報告の最優先目的であるとの考え方だと理解していいだろう。

AR16リストによるトピック分析を過度に重視する細則主義ではなく、サステナビリティ報告書が公正な表示を果たせるように、大局的・規範的にDMAを実施するという原則主義にフォーカスすることが重要である。改定ESRSでは原則主義によるDMAで開示負担を減少させることができると説明している。

なお、IFRS概念フレームワークと場合と同様に、公正な表示枠組みに準拠するためには、開示情報に「目的適合性(relevance)」と「表現の忠実性(faithful representation)」という基本的な質的特性が備わっていなければならない。

② TD法の推奨

改定ESRSのDMAでは、ビジネスモデル(BM)分析からマテリアルトピックを抽出するTD法が推奨されている。AR16リストによるトピック分析はTD法の対極にあり、ボトムアップアプローチ(BU法)ともいうべきDMAプロセスである。

改定ESRSはTD法を「一般的なDMAプロセス」として推奨するものの、BU法やTD法とBU法の併用も認めており、実務での柔軟性を高めている。

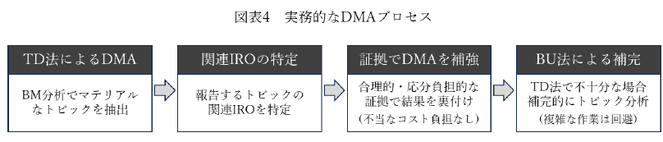

TD法によるDMAプロセスを図解すれば図表4のようになる。TD法のポイントは、1) BM分析でマテリアルなトピックを抽出すること、さらに、2) 抽出トピックのマテリアリティ判断を証拠で補強することにある。BU法との併用でも、主体はあくまでもTD法であり、TD法でマテリアルトピックの抽出が不十分な場合にBU法で補完する。

BM分析には、BMだけでなく、事業活動の特性、取引関係、操業地域、同業者の動向等も含まれており、他要因でマテリアルIROが発生しそうな自社活動・バリューチェーン(VC)上下流の評価にも留意する。ただし、その場合、全IROを評価する必要はない。

また、証拠による補強はIROの影響度・発生確率を見積もるために必要であるが、その証拠は合理的でなければならず、不当なコストや努力なしで利用可能なものに限られる。不当なコストや努力なしとは、通常の事業活動から入手可能な証拠であることを意味し、たとえば、財務諸表の作成やサステナビリティ・デューディリジェンスで得られる情報等がこれに該当する。

改定ESRSが推奨するTD法主体のDMAでは、まずBM分析でマテリアリティが明白な報告トピックを特定する。これは、業種特性や操業形態から考えて、マテリアルIROの発生が容易に想像できるトピックである。次いで、当該トピック関連のマテリアルIROを特定する。

その後、通常の事業活動から入手できる証拠で関連IROの影響度や発生確率を推定し、マテリアリティ判断の妥当性を裏付ける。最後に、TD法では特定しづらいトピックをBU法で補完的に捕捉する。

IROのマテリアリティ判断やBU法による補完では複雑な作業を回避する。これは、マテリアリティ判断に詳細分析が必要な場合を除いて、なるべく手間暇のかかる工程は採用しないという意味であり、たとえば、全IROの影響時間枠を個別評価したり、ESG影響の深刻度の構成因子を個別分析することは不要だとされている。また、いずれの場合でもDMAプロセスにおいて、IRO定量化によるスコアリングは不要であり、定性的分析で十分であるとも説明している。

3.VSME提言の採択

CSRD改正案を巡っては、欧州委員会が2025年7月30日に、自主適用目的のサステナビリティ報告基準(自主適用基準)に関する提言を採択している。

この自主適用基準は、主として、CSRD非適用の中堅企業、中小規模企業(上場・非上場を含む)、零細規模企業が、自主的にサステナビリティ報告書を作成する場合や、サプライチェーン(SC)の取引先大企業、金融機関、機関投資家等からサステナビリティ情報の提供要請を受けた場合の情報作成基準として使われる。

また、CSRDにはVCキャップという中小規模企業や零細規模企業の保護システムがあり、大企業や金融機関等はSC中のCSRD非適用企業に対して過大な情報要求をすることが禁じられている。自主適用基準は情報要求が過大か否かの判断基準でもあり、VCキャップの仕組みを支える重要なツールである。

ただし、この自主適用基準の中身は、EFRAGが昨年末にCSRD非適用の中小規模非上場企業および零細規模企業向けに策定した自主適用サステナビリティ報告基準(VSME)であり、VSMEを何の変更もなしに今回の自主適用基準として提言化したものである。

自主適用基準はCSRD改正案が法律になった後に委託法令化される予定であるが、それまでの間、CSRD非適用企業向け報告基準の市場ニーズに応えるために、今回、提言として制度的な地位が付与された。

なお、欧州委員会は、委託法令化する自主適用基準の内容がVSMEと異なる可能性を示唆している。そのため、今後の状況によっては、VSMEから若干の修正があるかも知れない。それでも、極端な規制緩和が進むEUの現状を考えれば、開示負担が少ないVSMEの骨子はそのまま残されると考えるのが妥当だろう。

しかし、VSMEの問題点はまさにそこにある。報告企業の開示負担は少ないが、サステナビリティ報告基準としての品質が高くないので、VCキャップに縛られる大企業、機関投資家、金融機関はCSRD非適用企業からの情報収集に苦しむ危険性がある。

VSMEには基本(Basic)と包括(Comprehensive)の2つの報告モデルがあり、より詳細な包括モデルを適用したとしても、データポイントは100程度に過ぎず、改定ESRSにも遠く及ばない。

とくに、スコープ3情報は強制開示データポイントではなく、「帰属する産業セクターでの一般的慣行や公正な表示枠組みから考えて、開示が適切な場合がある」と説明されるだけである。報告企業にとっては完全な任意開示項目なのだ。おまけに、VSMEは当初案にあった強制適用DMAを排除して、DMAを任意適用にしており、そのために、スコープ3情報の開示が適切か否かの判断も事実上は任意になっている。

VCキャップの存在を考えれば、CSRD適用企業がCSRD非適用企業からスコープ3情報を得るのは容易でない。また、機関投資家や金融機関が投資意思決定に必要な投融資先の気候リスク情報を収集する場合でも、投融資先自体がVCキャップでSCでのデータ収集が困難な状況では、収集したスコープ3情報の品質や信頼性に疑念が残る可能性を払拭できない。機関投資家が現行ESRSの維持を訴えているのもこの懸念があるからだ。

いずれにせよ、CSRD改正案の作業日程には、まだ多くの課題が残されている。

[引用文献]

- Accountancy Europe (2025), Views on CSRD scope reduction: omnibus proposal.

- EFRAG (2025a), Basis for Conclusions, Draft Amended ESRS.

- EFRAG (2025b), Draft Amended ESRS Exposure Draft UNAPPROVED Working documents, Cover note - Explanatory note.